中国・チリ以下の格付けに 自意識だけ高いドブス扱いになったJGB

欧米系の格付け会社フィッチ・レーティングスは27日、日本国債の格付けを21段階あるうち上から5番目の「Aプラス」から、「A」に1段階引き下げた。安倍政権が昨年11月に消費税率引き上げ延期を決めた後も、2015年度予算に税収の落ち込みを補う措置が含まれなかったことなどを理由に挙げた。

フィッチが日本国債の格付けを引き下げたのは、12年5月以来。格付け「A」は、イスラエルやマルタと同じで、中国やチリより一つ下になる。

「俺はアベノミクスのお陰で得意の株取引で1億儲けた」と絶叫するネトウヨ達が、今度は「民間会社の格付けなんか意味ない」「フィッチなんて聞いたことがねぇ」と言い出した昨今、みんな「投資」は儲かっているのだろうか・・・・

マルタ共和国といえば知らない人も多いかもしれないけど、地中海の北アフリカ側に浮かぶ中世からの島で、大英連邦傘下の国だ。

マルタ騎士団の元本拠地で、首都ヴァレッタの大聖堂には巨大なラピスラズリが神への奉納品として捧げられている。

特産品はサボテンのチェロで、食い物はうまく、物価は高すぎず、かなりいい感じのタラソスパのリゾートホテルがあって、オールドシティ、サイレントシティ、ヴァレッタ、ゴゾ島と観光の要所があってイムディーナという漁港の港湾エリアでは特産のレースを地元の人々が販売している。

狭い島で、船で島の周りを回遊してもらったら地中海の海風が気持ちいい。

港で風になびくレースの踊るさまを見た人は必ずもう一度来ようと思うはずだ。

そこと同じレベル。

アベノミクスの値打ちはサボテンチェロと同レベルと国際社会に突き放された。

相当前から指摘しているけど、先行き日本国債は海外で引き受け手を募る以外に赤字を垂れ流す方策もなく、消費税の増税とか財政規律関係の政策のすべてが外債発行を前提に行われていたけど、「何やってもお前の債券は買わない」と突き放されたってことだ。

拍手と信任はするけど金は出さない。

滅びる寸前に国連で救済を求め演説する弱小国家の為政者にみんな拍手と声援を送る。

つまりそういうことだ。

日本はもう金の出し手ではなくなった。出す人を早晩探さざるを得ない所まで来ている。

既にバーゼル規制を織り込んでいた銀行

世界の金融市場が「日本は財政ファイナンスを行っている」と断じる日が近づきつつある。

現在、主要国の金融監督当局で構成するバーゼル銀行監督委員会(本部はスイス・バーゼル)は、銀行保有資産の金利リスクに関する新規制を検討中だが、邦銀の規制対象を拡大する動きが出てきたのだ。これまでは3大メガバンクのみが対象だったが、海外に営業拠点などを持つ国際基準行はすべて対象になるという。有力地方銀行の横浜銀行や千葉銀行、静岡銀行など10の金融機関が含まれる。

「有力地銀が規制対象になったら大変です。金融市場は大混乱に陥りかねません」(第一生命経済研究所首席エコノミストの熊野英生氏)

反安倍で鳴らしているメディアは今頃になってこんなことを書いている始末だけど、とっくの昔に多くの対象銀行は対策をしている。

長期保有債の引受を減らして短期債にシフト、いい値段で出回っている債券に海外で軸足を移している。

もう2年以上前からそういう動きは起きているし、ある程度体力のある銀行は統合・海外進出をどこも目論んでいるので、規制はかなりの割合の銀行が対象になるだろう。

日本はr>gという今有名な公式が通用しない珍しい国で、rは債務資本を指しているし、それはつまり金貸し業はうまくいかない国だってことを露骨に示している。

(借金をした者勝ちの国ってこと。)

銀行家だったら誰でもわかっているこの公式のたった一つの抜け道だった国債という裏技が通用しなくなったら、海外しか行くところがないのは馬鹿でも分かる。

誰でも金を貸すような会社相手に0.5%とか0.45%の金利で貸出競争をしなきゃいけない国で、商売が成り立つはずがない。

今後国内の主要業務は老人向けリバースモーゲージにシフトして、主要な商業銀行業務は海外で行うようになるだろう。(円安がおもいっきり足かせになるけど。)

コンサルタント機能の向上と海外業務の対応能力UPに注力するはずだ。

残存する国内メインの金融機関は信金・信組・農漁協になる。

こうした金融機関にどの程度国債の引き受け能力があるのか・・・・・?

格下げとバーゼル規制で破綻が確定した国債ねずみ講 カウントダウン開始

グループの収益の大半を稼ぐゆうちょ銀は200兆円超の運用資産のうち100兆円超を国債で運用する。3月末時点でのリスク資産投資は31.6兆円の外債、約2兆円の株式など合計46兆円だが、向こう3年で14兆円積み増す。

日銀の異次元緩和に伴う金利低下でゆうちょ銀の国債での運用収益は今後悪化するのが確実な情勢だ。リスク資産投資拡大により収益を下支えし、17年度にはゆうちょ銀で3300億円の純利益を確保。14年度見込み(3500億円)とほぼ同水準の利益を維持したい考えだ。

アベノミクスの目論見を一言で言えば、郵貯や年金の金で株を買い、日銀に国債を引き受けさせ、超過分は銀行に買わせるというものだった。

そして郵貯と年金を株投資の方向へシフトさせてしまったあとでいきなり格下げが行われたというのは、「長屋の花見ごっこ」は自分の金でやれよという海外から突き放されたということ。

今回の格下げと、ほぼ確実なバーゼル規制の導入で甘かった見通しの中核的サークルは成立しなくなってしまった。

今までぎりぎりの線で保っていた拮抗のバランスを変えたあとにいきなり環境が変わってしまった現状は、破綻へのカウントダウンが始まったとしか言いようが無いだろう。

現在までアベノミクスは株価の吊り上げ以外のあらゆる政策に失敗し続けてきたけど、結果的に今回の格下げで謳い文句だった「景気の大回復」あるいは「財政健全化」のどちらかを必ず達成する必要に迫られた。

今まで何百兆円もたった3年間でつぎ込んで、マイナスの成果しか出なかった安部総理に景気の大回復を実現する能力はない。

今後の日本人は、今まで未経験だった大規模な緊縮財政に直面して、医療や社会保障の内容の大幅な変化に対策しなければいけなくなるだろう。

景気が回復できない以上財政健全化するしかなく、公務員の人件費が下げられない自民党の体質からすれば、必然的に社会保障費を大幅に削減して、2020年以降の公共事業を白紙ベースで考え直す必要があるからだ。

当然そうした状況の中で円高政策へのシフトも行われるだろう。

ドルベースの計算で格下げを受けているのが現実であって、問題を先送りするカンフル剤は円高しかないからだ。

しかし円高という逃げ道も、円安を謳い文句にした自分の政策で入り口を破壊している。

安倍チョンは四面楚歌に陥ってしまったのではないだろうか?

楽ばっかりしてきたツケといえばそれはその通りなのかもしれないが・・・・

銀行が持つ国債に新たな国際規制が設けられる見通しとなった。主要国からなるバーゼル銀行監督委員会は、国債の金利が突然上昇(価格は下落)して損失が出ても経営に影響が出ないようにする新規制を、2016年にもまとめる。住宅ローンも対象。適用は19年以降だが、銀行は前倒しで国債の売却などを検討するとみられ、金融市場や住宅販売などに影響が出る可能性がある。

[5日 ロイターBreakingviews] – 日銀の国債購入は「ブラックホール」の様相を呈し始めている。政府が発行する国債は日銀が吸収し続け、そこから2度と市場に出て来ない──。少なくとも、それが投資家の信じたいことだ。もし彼らの期待が変われば、日本国債市場への影響は厄介なものになりかねない。

日銀の国債保有額はすでに約200兆円に上り、公的債務残高の24%に相当する。その日銀は先週、追加緩和に踏み切り、国債買い入れ額を年間50兆円から80兆円に拡大した。公的支出が大幅に増減しないと仮定すれば、来年には国債発行残高のさらに7%が日銀の重力に吸収されることになる。このペースが続けば、2018年までには日銀が国債の半分を保有することになる可能性がある。

物価上昇率が2016年のどこかの時点で目標の2%に近づけば、日銀は資産買い入れをトーンダウンさせるかもしれない。ただそれでも、日銀は日本の国内総生産(GDP)の70%に相当する国債を持つことになる。日銀がバランスシートを縮小させるのは非常に困難になるだろう。

それはなぜか。日銀が国債保有額を2007年当時と同程度の対GDP比12%に減らすと決断したとする。日銀は市場での国債売却や、満期償還金を国債に再投資しないことでそれを行うだろう。いずれの方法にせよ、そうなればGDPの3%に相当する国債を他の投資家が20年間買い続けなくてはならなくなる。

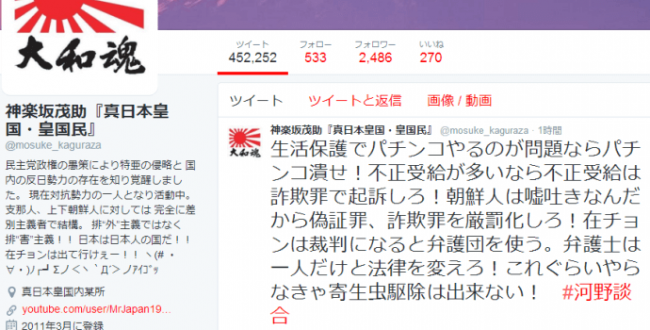

沸いてくるクソコメ、踊るクソリプ。年単位でつきまとうネットストーカー。

日本有数のネトウヨ・キチガイ・ネットトロルウォッチャーです。

主に経済・哲学・ライフハックを扱います。

コメント欄は日本有数の保守(ホモ)、ネトウヨ、ネットトロル博物館となっております。

義務教育で学び損なったらどこまで悲惨な人間に育つか?

子育て世代の貴重な見本がコメント欄に大量に所蔵されています。

人の保守(ホモ)、普通の日本人が図鑑に登録されました。